今日(11月13日)からFP試験勉強を始めました。分からない言葉ばかりなので忘れないように用語集を作ります。馴染みがないからなー。わからない言葉は検索して下に書きます。ほとんどCHATGDP。1問解く毎にわからない言葉がある。なかなかテキスト進まない。😺は俺の感想

●特定口座

投資商品を保有する際に用意されている口座のひとつ。

●ポートフォリオ(Portfolio)

金融商品の組み合わせのことで、特に具体的な運用商品の詳細な組み合わせ

●源泉徴収

年間の所得にかかる税金(所得税)を事業者が給与からあらかじめ差し引くこと。事業者が源泉徴収を行うことで、従業員は確定申告をする必要がなく、毎月の給与から少額ずつ所得税を納めることができる

●特定口座と源泉徴収

特定口座で株式等を売却した場合、譲渡益×0.20315が源泉徴収される 😺10,000円利益があったら2,031円がもっていかれる(泣)

●一般NISA

年間120万円まで非課税。譲渡損が発生しても損益通算することはできない

●損益通算

同一年年分の利益と損失を相殺すること(相殺 かっこいい)

●日本の税金

国税⇔地方税 直接税⇔間接税

●暦年課税

贈与税の課税方式のひとつで、1月1日から12月31日までの1年間に贈与された財産の合計額に応じて課税される方式のこと。2022年の令和4年度税制改正では、暦年課税(暦年贈与)の撤廃は見送りになった。

●通勤手当

月15万円までは非課税

●敷金と保証金

返還を要しない部分のみ収入金額に算入

●給与所得

給与等の収入金額ー給与所得控除額(最低55万円)

●所得と収入の違い

「収入」から「必要経費」を引いて残った額が、「所得」

●家賃収入

家賃収入等の不動産所得は不動産所得 ※事業的規模かどうかに関わらず法人からの利益や譲渡金の分配・配当等は配当所得

●定年退職退職金

一括で受け取る=退職所得 年金方式=雑所得

●退職所得

(収入金額ー退職所得控除額)×1/2

●一次所得の金額

総収入金額ー支出した金額ー特別控除(最高50万円)

●雑所得

公的年金等:公的年金等の収入金額ー公的年金等控除学

公的年金等以外:公的年金等以外の総収入ー必要経費

●ゴルフ会員権

損益通算できない⛳

●不動産所得 必要経費 借入金利子

土地=損益通算対象外 建物=損益通算の対象 😺土地と建物で違うんか

●損益通算の対象外

土地所得に要した負債の利子、雑所得

●医療費控除

2012年以降、一般、個人年金、介護医療保険の3種類になった

●特定扶養親族

12/31現在、19歳以上23歳未満

●所得税

所得税は10種類 😺多っ

●雑損控除等

雑損控除、医療費控除、寄附金控除の適用を受けるためには、確定申告する必要がある。

●配偶者控除

納税者の所得金額に応じて控除額が異なる。納税者本人の合計所得金額が1,000万円を超えると適用不可

●医療費控除

実際に支払った医療費ー保険金等で補填額ー10万円か総所得金額の5%。健康診断の費用は対象外 ※健康診断の結果、重大な疾病が発見されその疾病の治療を行った場合は、健康診断料は対象。自家用車のガソリン代、駐車代料等は対象外。

●税額控除

所得金額に比べて節税効果が高い

●住宅ローン控除

償還期間10年以上!最初の年は確定申告が必要!建物と同時に土地を取得した場合、土地取得借入金も住宅ローン控除の対象となる。

●年2,000万円以上給与所得者

確定申告をする必要がある。

●源泉徴収された給与にかかる税

翌月10日に納付

●扶養親族に該当するか

その年の12/31の現況で判断

●基礎控除

2,400万円以下48万円控除できる。2,500円を超えると無し

●所得税の申告

1/16以後業務開始で青色申告を行う場合は、業務開始日から2ヶ月以内。富士山(不動産、事業、山林所得)は青色申告可能。確定申告の期限は2/16〜3/15

●個人住民税

1/1現在の住所地の市町村。前年の所得に対して課税。市町村が税額を計算する賦課課税方式

●損金算入

会計上「費用」としていないのに、税務上は「損金」扱いになること 😺意味不明(汗)

●損金

法人の資産の減少の原因となる原価や費用、損失などの額 ⇔ 益金

●軽減税率

特定の品目の課税率を他の品目に比べて低く定めること。中小法人は800万円以下の所得に対して軽減税率が適用される^^

●損金不算入

会計上は費用で処理できても税金の計算上は費用として認められないもの。 損金が多ければ多いほど、会社は支払う税金が少なくて済みます。得意先に対する接待費は交際費。慰安旅行の費用は福利厚生費。中小法人は800万円までを損金の額に参入できる。

●欠損金額

収入から必要経費などを引いた金額がマイナスとなったことで生じる、赤字の金額のこと

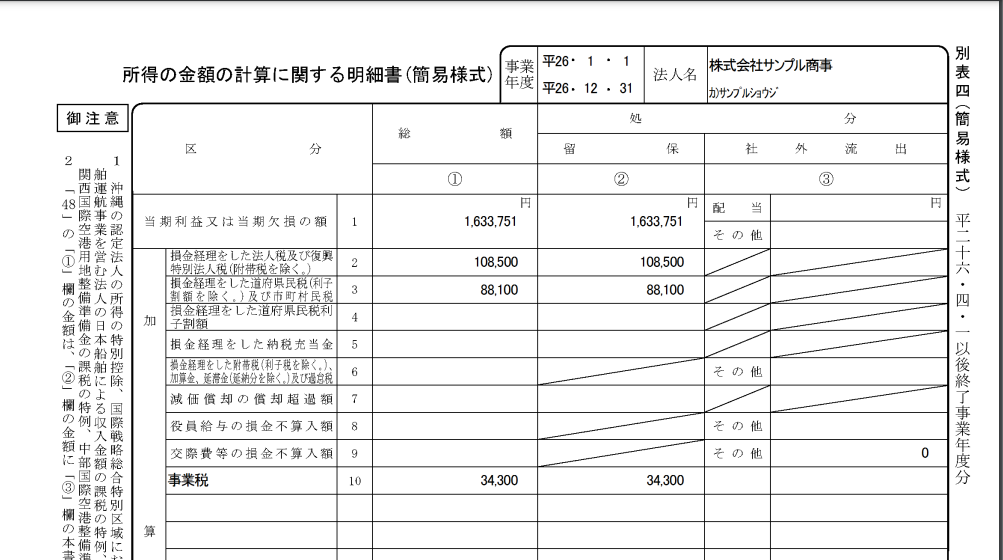

●所得税申告書別表四

●損益計算書と貸借対照表

損益計算書:収益と費用 貸借対照表:資産と負債

●土地の譲渡及び貸付

非課税取引 😺やったー

●住宅の貸付と譲渡

貸付=非課税取引😸 譲渡=課税取引😿

●消費税の免税

課税売上高1,000万円以下=消費税納税免除😸

●繰越控除

その年に控除しきれなかった損失を、最長3年間にわたって利益と通算できる制度。😼3年が狙われそう

●青色申告の特典

- 最大65万円/55万円/10万円の青色申告特別控除を受けられる

- 家族の給与を必要経費にすることができる

- 赤字を3年間繰り越せる

- 減価償却の特例を受けられる

- 一括評価分の貸倒引当金の計上が可能

🐈オレも青色申告したい、、、、

●3,000万円特別控除

マイホーム(居住用財産)を売ったとき、所有期間の長短に関係なく譲渡所得から最高3,000万円まで控除ができる特例

●デベロッパー

土地や街を開発する事業者

●譲渡

他人に財産を「譲る」こと。 有償と無償の場合がある。 なお無償譲渡は贈与と同じ意味

●信託銀行

銀行に認められた「銀行業務」に加え、金銭の信託等といった「信託業務」と、不動産仲介や証券代行、相続関連業務等の「併営業務」を営むことができる。 🐈信託銀行 すごい!

●出産手当金と出産育児一時金

・出産手当金:被保険者が出産のために休職した間、給与の支払いを受けなかった場合に支給。

・出産育児一時金:一時的に50万円

●低解約返戻金型終身保険

保険料払込期間中の解約返戻金額を低くすることで、低解約返戻金型ではない終身保険よりも保険料を抑えることができる。 保険料払込期間満了を過ぎると解約返戻率が上昇する。

●収入保障保険、所得補償保険、就業不能保険

収入保障保険:死亡・高度障害状態の場合に残された家族の生活を保障

所得補償保険、就業不能保険:働けなくなったときの生活を保障

●一次所得と雑所得

・一次所得:50万円の特別控除、課税対象が1/2になる

●簡易課税制度

中小企業の事務負担を減らすために設けられた制度。従業員を雇って給与を支払う割合が高い業種(たとえば学習塾などのサービス業)は、簡易課税が一般課税より有利です

・雑所得:経費として指し引ける範囲が一次所得より広いが、特別控除なし

●圧縮記帳

国などから補助金をもらって、固定資産を購入したとき、税金がかからないようにする処理

●ペイオフ

金融機関が破綻した場合に、預金の一定部分について預金者への払い戻しを保証する制度のこと

●代用掛目

だいようかけめ ← 🐈読めない

●申告分離課税制度と源泉分離課税制度

確定申告が必要=「申告分離課税」

所得が発生するたびに源泉徴収されて納付済になるため確定申告が不要=「源泉分離課税」

●総合課税

対象となるすべての所得を加算してその合計金額に対し課税する

●譲渡損失

株式や投資信託、不動産などの資産を売却したときに生じる損失

●特定口座と一般口座

特定口座:証券会社が1年間の損益を計算して年間取引報告書を作成する

一般口座:特定口座やNISA口座で管理していない上場株式等を管理する口座。投資家が確定申告する必要がある。

●デリバティブ

通貨(円やドルなど)、債券、株式などの原資産(一般的な金融商品)から派生した商品のことを指し、「金融派生商品」とも呼ばれる。

●申告納税方式

税金を納める時に自分で納めるべき金額を計算して納税する方法

●所得控除

税率をかける前の課税所得から控除を行う。税率をかける前の控除となるため、節税の効果低い

●税額控除

計算した税額から直接控除できる。節税の効果高い

●賦課課税

税務官庁が税額を確定して、納税者に納付の通知を行う

●租税公課

国に納める税金(租税)と、公共団体へ納める会費や罰金などを表す公課を合わせた言葉

●一次所得の特別控除

一時所得には、最大50万円の特別控除が設けられている。

「総収入額-収入を得るために支出した金額」が50万円未満の場合はその全額が、50万円以上の場合は50万円が控除される。

●養老保険

被保険者が保険期間中に亡くなった場合は死亡保険金受取人に死亡保険金が支払われる。満期まで生存していた場合は満期保険金受取人に満期保険金が支払われる

●抵当権

住宅ローンなどでお金を借りた人(債務者)が返済できなくなった場合(債務不履行)に、債権者が担保とした土地や建物をもって弁済を受ける権利。「金融機関」側が主張することのできる権利

●地上権

借りた土地を自由に使うことができる権利。 畑として他人から土地を借り、作物を育てている場合等。

●解約手付

いったん締結した契約を、理由のいかんにかかわらず、後で解除することができる手付

●借地権設定者

借地権設定者=土地の所有者=地主

●保佐人

判断能力が低下している人(被保佐人)をサポートする役割を持つ人

●死亡保険金

加入者である被保険者が何らかの理由で死亡したときに、遺された家族に対して保険金が支払われる保険

●死亡退職金

本来亡くなられた人に支給されるはずであった退職金を、亡くなられた人の家族などが受け取るお金

●停止条件付

契約の効力が生じる条件として、将来発生するかどうか不確定な事実が設定されていること。🐈〜できなかったら停止する ってことかな

●健康保険

健康保険組合と全国健康保険協会が運営する医療保険を合わせた総称で、企業の従業員や日雇い労働者などが加入します → 職場で給料から天引きされている。(労使折半)

●国民健康保険

自営業者・フリーランスとその家族、年金受給者などが加入する公的医療保険 → 市町村に国民健康保険料を自分で納める

●老齢基礎年金の合算対象期間とは

年金額の計算の基とはならない。

老齢年金を受け取るために必要となる年金加入期間(未納期間を除き、原則として120月)としてみなされる期間

●一次所得

一時所得には、最大50万円の特別控除が設けられている。 「総収入額-収入を得るために支出した金額」が50万円未満の場合はその全額が、50万円以上の場合は50万円が控除される

●寡婦とひとり親の違い

寡婦控除が婚姻後の離婚や死別を要件とするのに対して、ひとり親控除は未婚の母のように婚姻歴がなくても適用されます。

●少額短期保険

ミニ保険」とも呼ばれる保険で、少額の保険金額を短い保険期間のみで引受を行う保険

●リビング・ニーズ特約

被保険者の余命が6か月以内と医師により判断されたとき、死亡保険金の全部または一部を特定状態保険金として受け取ることができる特約

●災害入院給付金

災害や不慮の事故によってケガを負い、入院した場合に支払われる給付金

●公募株式投資信託

不特定多数の投資家に向けて募集する公募投資信託のうち、約款に株式投資ができると記載してあるもの。

●公社債

公共債と民間債を総称した呼び名です。債券全般のことを公社債と呼ぶこともある

●解約手付

いったん締結した契約を、理由のいかんにかかわらず、後で解除することができる手付。 相手方が履行に着手する前までは、手付金を支払った者は手付金を放棄し(手付流し)、相手方は手付金の2倍の額を返却すれば(手付倍返し)、契約を解除することができる。

コメント